2014唐山主导钢种上半年行情回顾

自年初以来,国内钢铁市场一直表现较为低迷,无论是从投资还是从下游需求来看,今年上半年行情一直呈现震荡下行的走势,虽然个别时期出现拉涨,下跌仍是大势。

自去年8月中旬以来,唐山地区主要产品价格一直呈现下跌走势,直至春节过后,市场出现一小波试探性拉涨,然由于需求低迷等因素制约,价格涨后回调。直到4月初,行情才出现一波真正的上涨,至4月中旬,价格达到上半年的价格高点,之后价格一直震荡中下行。

唐山主导钢种成本利润监测

谈起价格,钢厂利润永远是茶余饭后的话题。今年钢厂跟商贸一样,日子愈加的艰难,不仅是下游需求一直没有回暖的表现,银行方面对钢铁的支撑也越来越少,甚至有些银行已经出台不再给钢铁贷款的相关政策。在产品出不动,银行不贷款的情况下,不少钢厂的资金面开始出现问题,流动性越来越慢,越来越拉不动这个大摊子,继而不少小厂倒闭,有些担保的钢厂在资金面也受到牵连,日子也越加艰难。那么我们从上游原料到下游分析一下这上半年来钢厂的盈亏情况。

原料钢坯面成本分析

2014年可谓命运多舛,不仅整体没有见好的趋势,价格更是加深跌势。钢坯作为原料,在这半年中价格、盈利的变化巨大。钢坯从春节后一直处于亏损状态,直到3月13日扭转亏损为盈,次后钢坯则以盈利的势头运行,虽在5月份偶有几日呈现亏损,但整体仍以盈利为主。在4月份出现上半年的最大盈利162元/吨,也出现上半年的最高值3020元/吨,足以说明上半年4月份市场整体呈现拉涨势头。5月份开始止涨为跌,6月份跌势明显放大,并出现钢坯出厂低值2710元/吨,在4月8日出现上半年亏损最大-387元/吨。

下游成品材利润分析之型钢篇

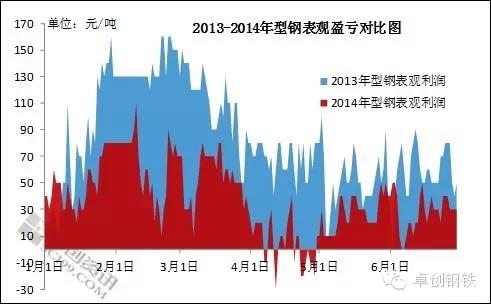

2014年上半年型钢市场呈现有盈有亏的局面,特别是在四月份涨势剧烈,钢厂呈现拉涨的势头,盈利面也明显增加;然刚尝到甜头的钢市,五月份便一转跌势进入了漫漫的黑暗中,特别是在六月份跌势明显放大,负盈利对于钢厂常态,检修、停产的模式也相应的开启。

2014年型钢上半年利润较去年同期有明显的缩水,行情的走势较去年同期相差不大。今年表观利润在-30-110元/吨之间震荡运行,相对去年则在0-160元/吨间震荡运行。从表观利润中明显感受到企业越来越难做,盈利面也是明显缩水,特别在4-5月份利润出现负盈利。

下游成品材利润分析之带钢篇

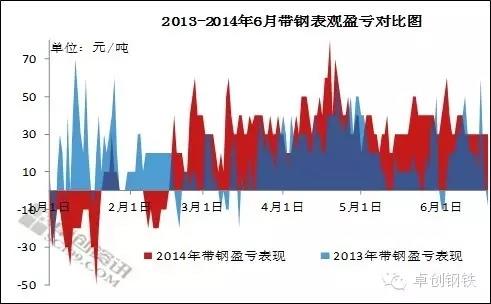

2014年较去年带钢盈利明显向好,同时最大值与最小值打破去年的价位。最小峰值达-50元/吨,最大峰值达80元/吨。2014年1-6月份盈亏均值约23.18元/吨,较2013年增加20.92%,并且从2月中旬开始带钢盈利扭转的局面。

下游成品材利润分析之钢管篇

2014年较去年钢管盈利明显向好,但亏损的月份明显比去年延长许多,几乎从三月底开始钢管便进入亏损状态,偶尔在五月份的中旬出现盈利。2014年的最大峰值比去年涨50元/吨,最小峰值比去年增加30元/吨。管材作为带钢的下游,管厂的利润面缩水明显。主因:一、在原料价格拉涨时,下游成交并未见转暖,走量不足,只能导致钢厂下跌价格,成本随即下行;二、随着价格相互压低,管厂间竞争客户也是异常激烈,拼价格只能致使利润缩水。

唐山主要产品供给面分析

钢坯产量增速放缓,库存连创新低

2014年1-6月份,预估钢坯总产量40907.7万吨,较去年同期38909万吨增加了1998.7万吨,平均增幅5.14%,较去年增速9.24%下滑了4.1个百分点。2月份受高炉产能利用率下滑影响,整体产量增速有所放缓,同比增长仅0.4%。四五月份,受环保治理雾霾天气的影响,高炉的开工率也出现了下滑,分别降至到了82.47%,因此同比增速也出现了微幅下滑。

下半年来看,根据2010-2014年6月份粗钢产量数据散点图分析,粗钢月度产量呈现了周期性循环上扬的趋势,也就是同比稳定增加,根据平均同比增长速度7.34%分析, 7-12月份粗钢预估产量分别为7173、7261.76、7167.53、7130.28、6669.03、6831.18万吨,下半年总量将达42232.8万吨,同比增加9.56%,增幅较上半年扩大,全年总产量达83140.5万吨。

钢坯库存连续探低逼近历史低位

2011年-2014年唐山地区钢坯港口库存量变化,图中不难发现,往往上半年为去库存阶段,下半年库存开始缓慢上升。今年亦是如此,今年库存高位出现在年初的126.2万吨,较去年高位181.7万吨下降了55.5万吨,降幅30.27%;同样,今年的最低出现在目前的34.4万吨,较高点下降了91.8万吨,去库存率73%,较去年低点47.1万吨减少12.7万吨,降幅26.96%。对比与高点的降幅来看,仍有3.31个百分点的差距。

型管带材产量增速平稳

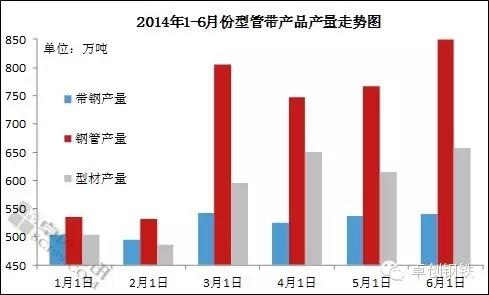

卓创资讯跟踪了2014年型材,管材,带钢下游轧材的产量情况,根据2005-2013年平均同比增长率预估,2014年6月份管材产量849.5万吨,带钢产量541.2万吨,型材产量656.67万吨。管材方面,1-6月份总产量为4236.93万吨,同比去年同期4030.4万吨增加5.12%。其中焊管总产量2638.78万吨同比增速8.01%,无缝管产量1598.15万吨,同比去年同期增速0.68%,增速较焊管相差较大。带钢方面,1-6月份热轧窄带钢总量3142.5万吨,同比去年2945.2万吨增长6.70%;型材方面,1-6月份型材总产量3505.27万吨,较去年同期3318万吨增长5.64%。因此整体来看整体增幅相对平稳,月同比增幅基本在5%-8%,焊管增幅最大,其次为带钢,再次型材,基本与其生产利润排名相符。

2005-2014年的管带月度产量散点图显示,其均符合线性回归条件,因此根据时间序列分析方法预测:2014年7-12月份,带钢总产量2951.69万吨,管材总产量4654.15万吨,同比分别将增长带钢0.72%,管材增长10.41%。而型材产量在散点图中显示产量变动呈现不规则状态,因此难以用时间序列来预测。主要原因:型材钢厂多为调坯小厂,随需求以及利润变动,生产关停均较灵活。但是整体预计,下半年产量增速仍将保持高位,因此供给压力不容忽视。

钢坯进口下滑明显,其余均有增加

据卓创数据统计显示,管材在四个产品中进口量居最多,2014年1-6月份总量为29.06万吨,其次为型材,总量为26.04万吨,最后分别为钢坯20.05万吨和带钢仅4.652万吨。但增速来看,仅钢坯进口量出现了明显下滑,其余均有所增长。钢坯产量下滑主要是国内钢坯产量不断创新高所致,外需不断下滑。

唐山主导钢种需求分析

钢材出口创新高 唐山重点产品“拖后腿”

据国际钢铁协会预测,新兴经济体均出现钢铁需求走弱的态势,这反映出新兴经济体面临结构性问题。2014年,新兴经济体的钢铁需求增速将从2013年的5.1%放缓至3.2%。欧洲和美国经济大环境的复苏只是“看上去很美”,对实质性、大规模拉动钢铁需求作用有限。与严重的过剩产能相比,无论是需求增加的绝对量还是需求增速都显得微不足道。

尽管如此,我国的钢材出口依然创新高,据海关统计,5月我国出口钢材807万吨,环比增加53万吨或7%,同比增长49.2%。1-5月我国钢材出口3394万吨,同比增长33.6%。纵观唐山产品,则表现弱于整体钢材,5月带钢出口1.39万吨,环比增长13.83%,在整个唐山地区产品中表现抢眼,即便如此,也未能改变其出口局面变差的事实,1-5月份带钢出口4.72万吨,同比减少32.35%。5月型材出口47.54万吨,环比增长12.6%,5月管材出口85.41万吨,较上月增加5.92万吨,环比增长7.45%,其中焊管出口34.21万吨,环比减少0.38%,而无缝管出口51.2万吨,环比增加13.4%。1-5月份总量却纷纷减少,管材同比减少4.48%,其中焊管减少7.99%,无缝管减少1.93%。

整体而言,我国低附加值产品大多国内消化,出口极少。虽然5月份出口量均有所上升,但基数偏小导致对行情影响有限。出口量最大的管材则在这几个产品中表现略差,环比上升的幅度最小,2014年尽管我国无缝管行业淘汰产能速度已大于新增产能速度,但基数仍较大。2013年我国GDP增速为7.7%,连续三年增速下降,经济的放缓使得石油、电力以及机械等下游主要用管行业需求下降,再加上出口地区的缩小,主要出口国家竞争日趋激烈,价格战在这两年已日渐突出,现阶段无缝管出口更多的是缓解国内产能压力,只有少量企业的高端品种利润还算较好,多数出口品种多呈现微利,甚至靠退税来维持,这就使得更多国家对我国无缝管产品实施双反提供可能。

2014年越来越多的调坯轧材企业迫于成本压力,其价格优势已逐渐丧失,出口以及提高自身产品质量已迫在眉睫,而部分企业因资金紧张已亮“红灯”,因此2014年无论是国内还是国外市场竞争将更加残酷。但任何事都有两面性,在严酷的市场环境下,有利于加速我国无缝管行业的转型和升级,为我国无缝管行业的进一步发展提供条件。

唐山主导钢种表观消费量分析

2014年1-5月,我国钢材表观消费量累计为42476.9万吨,比去年同期增长4.5%。其中,5月钢材表观消费量为8997万吨,比去年同期增长3.4%,比4月增加了371.2万吨,环比增长4.3%。5月国内钢材表观消费量出现一定幅度的回升,且同比增速维持平稳状态,潜在钢铁需求有所好转。唐山重点产品方面,5月带钢表观消费量536.7万吨,环比增长2.5%,1-5月带钢表观消费量1603.3万吨,同比减少34.4%。5月钢坯表观消费量7045.3万吨,环比增长2.25%,1-5月钢坯表观消费量30828.87万吨,同比减少5.05%。5月管材表观消费量685.97万吨,环比增长2%,1-5月管材表观消费量3041.49万吨,同比增长3.9%。5月型材表观消费量571.65万吨,环比减少6.4%,1-5月型材表观消费量2660.39万吨,同比增长4.4%。

下半年行情预测

库存徘徊低位 钢价低位需求获支撑

截止到6月底,唐山主要的仓储及港口钢坯库存量35.7万吨,当前库存水平已降至两年内的新低,据了解这部分库存的构成中,40%-50%属于银行及企业托盘的库存,因价格偏低不得不封库。剩下的50%左右为流通货源,资源相对有限。232系列带钢库存为6.5万吨,已到低点,库存始终徘徊低位将支撑钢价的运行,钢价低位需求有一定保证。

上半年钢价未止跌 多数商家行情寄予下半年

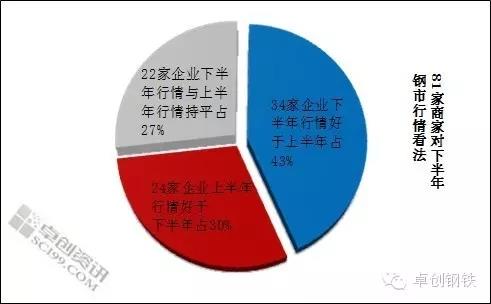

据卓创资讯对80家钢厂及贸易商样本对下半年钢市运行看法调研,34家认为下半年行情好于上半年,24家认为上半年行情好于下半年,22家认为上半年与下半年行情差不多。商家对下半年行情看好,“跌久必涨,涨久必跌”的市场规律或使下半年有适当反弹。

综合来看,由于原料矿石、焦炭的持续下跌,上半年钢铁的盈利状况好于去年。由于钢价持续下跌的局面未出现转变,钢材的价格已跌至历史新低位,贸易商可操作空间逐渐减少。通过对市场的调研,下半年贸易商对下半年期望度较高,初步预计9月份行情或在天气转凉工地开工良好的情况下,或出现短暂转机。而下半年国家不太可能通过大规模的刺激政策来大幅提升经济增速,拉涨幅度不会太大。因此建议商家仍以随进随出为主,合理控制库存。

备案号:苏ICP备15025703号-1 版权所有:开云网页版-开云(中国)官方在线登录有限公司